文 / 八真

一直以来,股票投资都有约定俗成的两种风格:价值股和成长股。

前者通常具有低估值、稳定现金流和发放股息的特点,比如伯克希尔、茅台、招商银行等;后者通常具有前景阔、增速快、潜力大、创新强的特点,比如苹果、微软、宁德时代等。

但回到现实中,“选择题”向来不是人性的常态,全部都要才是。也因此,大家的内心常常经受拷问:有没有一类企业兼具价值性和成长性?

纵览美股、港股、a股,节点财经认为华住集团大抵可以视作样本。我们不妨借一季报的“窗口”,来透视一二。

01 基本面内功:质与量同向提升

2024年一季度,我国社会消费品零售总额12.03万亿元,同比增长4.7%;住宿和餐饮业增加值4892亿元,同比增长7.3%。

华住集团的财报又一次跑赢双大盘。该季度,华住集团录得营收53亿元,同比增长17.8%,超出先前公布的12%至16%的增长指引;录得经营利润10亿元,同比增长50.6%,环比增长32.1%。

按照分部划分,来自legacy-huazhu(华住中国)的收入为42亿元,同比增长18.1%,超出先前公布的11%至15%的增长指引;来自legacy-dh(华住国际)的收入为10亿元,同比增长16.6%。

需要指出的是,在经过2023年二、三季度的井喷式复苏后,当下旅游市场已回归平稳,预计2024年二季度全行业会由去年同期的高位回稳,迈入常态化经营阶段。

该背景下,更加考验的是企业的内生增长因子,比如通过迭代产品线,改进运营,优化服务,洞察“质价比”、“心价比”趋势,成本控制等精益举措,增强竞争力,并切实作用于revpar、adr、occ等关键指标。

2024年一季度,华住集团旗下由汉庭、全季和桔子组成的“铁三角”产品力和品牌力持续加强:汉庭3.5及以上产品的占比从2023年的29.8%提升至33.2%,全季4.0及以上产品占比从2023年的65.7%提升至69%,桔子的最新乐活产品在桔子管道酒店中占比从2023年底的58.4%提升75.7%;以及全新的你好2.0,把中国传统的色彩、文字符号和当代审美相结合,将轻养生、中式零食茶饮等增值服务融入到了酒店公区内的自助服务模块中,为当下年轻消费者提供更具性价比和场景化的独特体验。

得益于此,2024年一季度,华住中国混合revpar(每间可出租房间的平均收入)同比增长3.1%至216元,adr(已售客房平均房价)同比增长1%至280元,occ(入住率)同比增长1.6%至77.2%;华住国际混合revpar同比增长4.5% ,adr同比增长0.2%至 104欧元,occ同比增长2.3%至55.8%。

这说明,在开年的头三个月里,华住集团的创收创利机能又得到新一轮强化,且这轮强化是均衡的,肌肉型的,高质量的,而非顾此失彼,或者虚胖型、肿瘤型。

简单解释,即华住集团营收和经营利润规模的扩大,靠的并不是“以价换量”,而是修炼“内功”,重塑肌理。

反馈到盈利能力,华住集团的经营利润率在本期达到19%,同比提升4.2个百分点,环比提升5.4个百分点。

说到这里,可能会有人发问,那华住集团最终的损益情况怎么样?报告期内,其录得归属净利润6.63亿元,上年同期为9.9亿元。

表面看是减少了,事实上,在扣除股本证券公允价值变动、 外 汇 净 收 益( 亏 损 )、 出 售 投 资 收 益(亏 损)等偶发性、一次性交易因素后,聚焦反映企业真实经营水平和利润水平的经调整ebitda,2024年一季度华住集团为14亿元,相比之下,2023年第一季度为1百万元、上一季度为11亿元。

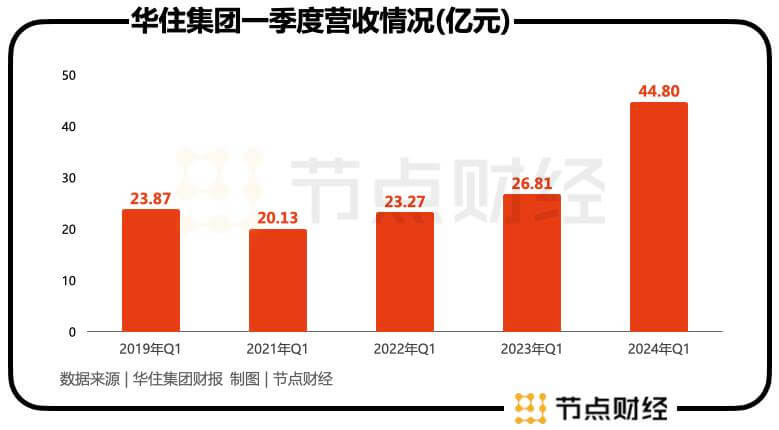

拉长时间轴,自2019年—2024年,定格到每年q1,抛开不可抗力突发的2020年,华住集团的收入节节攀升,彰显基本盘一贯的稳健性、坚韧性,亦绵绵不绝地充盈公司回馈股东的实力。

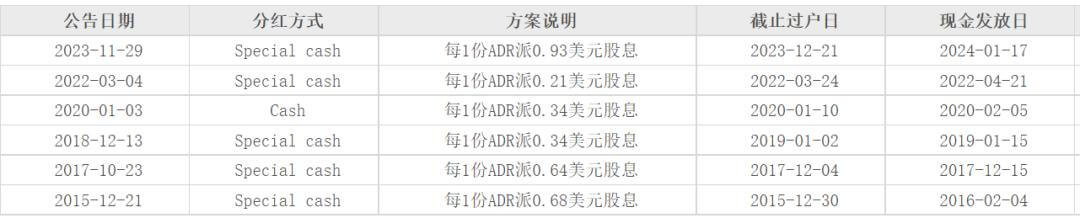

上市至今,华住集团一直保持高频次、高比例分红。

华住美股分红情况(图源:网络公开)

可遗憾的是,华住集团目前的pe(动态市盈率)20倍出头,相较君亭酒店的270倍、希尔顿酒店的43倍、锦江酒店的43倍、首旅酒店的35倍,再结合以上分析,存在明显的低估。

当然,某种程度上,这也为操盘“股神”巴菲特经典的“雪茄烟蒂”理论打下基础。

02 成长的定力:纵与横立体拓展

如果说前文是对华住集团价值性的阐述,那接下来我们讨论其成长性。

对投资来说,于业绩之外,更重要是,洞悉企业背后的逻辑,这个逻辑能支撑它走多远,蹦多高?

具体到酒店业,站在“c”位的一定是门店。

经过多年布局,华住集团基本形成了从经济型酒店、中档酒店到中高档酒店、高档酒店,包括31个品牌的多元产品矩阵,全面满足消费者个性化和多样化的旅居需求,并采取“向下扩容”和“向上突破”的扩张策略,不断拓展成长边界。

一方面,基于人们对美好生活的永恒追求,以桔子水晶、城际、漫心、美仑美奂等中高端品牌为牵引,向价格带上方漂移,拔高毛利率。

报告期内,华住集团旗下中高档品牌在营酒店数量同比增长28%,环比增长6%,待开业酒店同比增长81%,环比增长11%。

另一方面,围绕汉庭、桔子、全季的经济型和中档品牌,以及推出更加亲民的新品牌“你好”,加固“压舱石”,抓住下沉市场的机遇,做密集渗透。

截至2024年一季度末,华住集团共有9,817家在营酒店,同比增长14%,环比增长4.5%;覆盖城市1290个,相较上年同期的1132个,同比增长13.96%。

其中,华住中国共有9,684家在营酒店,新开店569家,净开店421家。

另据携程、中金研究,即使定位到最近的2023年12月,我国一、二、三、四线及以下城市的连锁化率还仅为约44%、36%、25%、14%,相对于发达国家的70% ,存在巨大的增长空间。

疫情三年,季琦称自己考察了63个三到四线的城市,途径172个地级市,160万平方公里,集中了8亿人口,“可以绕赤道转四圈。”

换言之,低线市场,大有可为。华住集团凭借“头雁”的前瞻眼光、品牌沉淀和知名度、标准化运作等,先发出动,已较早进入到红利收获期。关于这一点,客观的财务数据最有发言权。

而在垂直打通、深潜的同时,华住集团又不忘向外看,在七大洲的范畴里找寻新增量。

公开资料显示,华住集团的国际业务已遍布欧洲、中东、印非、亚太的18个国家和地区。今年2月,legacy-dh分部正式更名为华住国际,意味着着全球会员体系直销能力的增强,出海翻开新篇章。

截至2024年一季度末,legacy-dh有133家在营酒店,下辖84家租赁酒店以及49 家管理加盟及特许经营酒店。

纵向延伸,横向拓展,该种纵横交错的立体化运维定力,带动国内外两个市场齐头并进,就好比一座拥有两个进水口的“蓄水池”,无疑将大大抬升华住集团的“天花板”,且能不间断地输送能量,助力其向上而生,向远而行。

值得一提的是,2024年一季度,华住集团的待开业酒店达到3172家,创出历史新高。

03 预期的本质:从企业“护城河”到商业“飞轮”

资本市场有句话一语中的,投资是预期的艺术。所谓预期,实质就是成长性。

回到华住集团,长线维度,除了关注拓店的力度和速度,还应该聚焦两点。

众所周知,企业的发展离不开宏观托底和微观自驱,即我们常说的β和α共振。

宏观侧,随着经济发展,带动人均国民收入水平提高,旅游越来越成为人们的“刚需”。

国家旅游局统计,未来十年,我国文旅市场规模预计达30-50万亿元,真正万亿级的肥美。

着眼近处,2023年11月份,文化和旅游部印发《国内旅游提升计划(2023—2025年)》,目标是到2025年,国内旅游市场规模保持合理增长、品质进一步提升;2024年,促消费、扩内需依然是经济的重中之重,旅游则是任务的“先遣部队”、支柱性业态。

多重利好信息导向酒店,其作为文旅产业链上的中枢环节,承载着关键使命,势必率先吃到蛋糕上的“奶酪”。

一言蔽之,华住集团所处的赛道,浪大风急,长坡厚雪。

微观侧,于稳健、坚韧的基本面基础上,我们着重强调头部企业的优势。

在任何赛道,参与者卷生卷死的终极都是“虹吸现象” “马太效应”:从大量玩家到少数几家玩家,再到三足鼎立或两军对垒。越是分散的市场,头部企业的机会就越大。

为什么这么讲?因为卷生卷死实际上是一个残酷出清的过程,在这个过程中,“丛林法则”被演绎的淋漓尽致,那些靠体量、品牌、资金、技术、服务、运营、流量等禀赋深挖“护城河”的企业,通常能将大部分订单截流,进而乘上“攀云梯”,笑到最后。

诚如“黑天鹅”事件冲击的2020—2022年,伴随着尾部单体酒店的退出,国内酒店数量大幅减少17%,但头部连锁酒店却逆势扩张,华住中国在此期间的自营酒店数量从6789家增长到8543家,实力和地位反而都得到巩固。

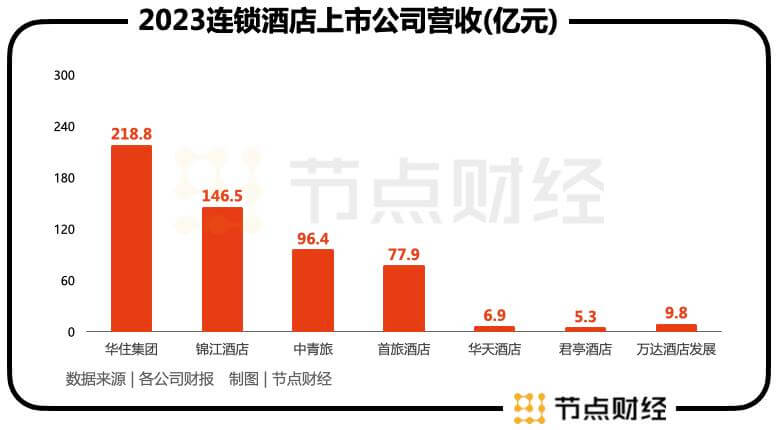

据节点财经了解,无论按照营收金额,还是按照门店数量,华住集团均位列酒店板块第一梯队,既是溢价权、主导权、定价权加乘的象征,又是转动商业“飞轮”强劲推力。

打个通俗的比方,行业的竞争格局就像香槟塔,一波又一波的需求,总是会首先灌入顶层的头部企业之中,至其产销率饱和才会缓慢向下流淌。

如此往复循环,整个市场的话语权逐渐向头部企业聚集,为其穿越周期,撬动更大收益和份额埋下伏笔。

写在最后

综上,关于导语中提及的价值or成长之问,答案已然明晰:华住集团两者兼而有之。

展望后续,于2024年第二季度,华住集团预期收入将较2023年第二季度增长介于7%至11%,或增长介于7%至11%(倘不计入华住国际)。

考虑到去年二、三季度国内酒旅市场仍处在情绪集中释放期,以及今年国内酒旅市场已进入平稳状态,供给逐步修复等,华住集团给出10%左右的增长指引,应当是个合理的预期中枢,也和公司先前对2024全年收入增速8%-12%的指引基本匹配。

节点声明:本内容为作者独立观点,不代表节点财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。